时间: 2024-05-11 01:14:21 | 作者: 移动电商系列产品

碳纤维是由聚丙烯腈(或沥青、粘胶)等有机母体纤维采用高温分解法在1,000摄氏度以上高温的惰性气体下碳化(其结果是去除碳以外绝大多数元素)制成的,是一种含碳量在90%以上的无机高分子纤维。完整的碳纤维产业链包含从一次能源到终端应用的完整制作的完整过程:先从石油、煤炭、天然气等化石燃料中制得丙烯,并经氨氧化后得到丙烯腈;丙烯腈经聚合和纺丝之后得到聚丙烯腈原丝;再经过预氧化、低温和高温碳化后得到碳纤维;碳纤维可制成碳纤维织物和碳纤维预浸料,作为生产碳纤维复合材料的原材料;碳纤维与树脂、陶瓷等材料结合,形成碳纤维复合材料,最后由各种成型工艺得到下游应用需要的最终产品。

目前市场销售的90%以上的碳纤维,是以聚丙烯腈纤维为原料制成的聚丙烯腈基碳纤维,其它还包括沥青、粘胶基碳纤维。

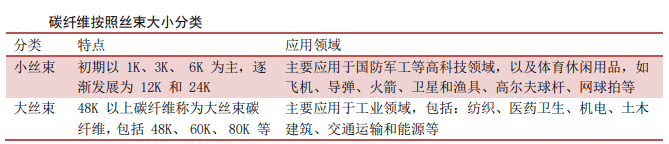

碳纤维按照丝束大小分类被划分为宇航级和工业级两类,亦称为小丝束和大丝束。K表示碳纤维单丝的数量,如1K代表一束纤维丝里包含了1000根单丝。小丝束碳纤维在工艺控制上要求更严格,碳化等设备造价高;大丝束碳纤维生产所带来的成本相比来说较低,具有更高的性价比,但是相对大丝束碳纤维在一些性能上相对劣势。

碳纤维“刚柔并济”,具有非常出色的力学性能和化学稳定性,密度不到钢的1/4、强度是钢的5-7倍,是目前已大量生产的高性能纤维中具有最高的比强度和最高的比模量的纤维,并具有低密度、耐腐蚀、耐高温、耐摩擦、抗疲劳、震动衰减性高、电及热导性高、热及湿线胀系数低、X光穿透性高、非磁体但有电磁屏蔽效应等特点,是发展国防军工与国民经济的重要战略物资,大范围的应用于军工、航空航天、体育用品、汽车工业、能源装备、医疗器械、工程机械、交通运输、建筑及其结构补强等领域。

全球碳纤维需求:2009-2018年,全球碳纤维需求量从3.55万吨增长到9.26万 吨,10年增长了1.6倍。

全球碳纤维供给:美国、日本、中国碳纤维理论产能占比到达60%,集中度非常高。2018年,全球碳纤维理论产能达到15.48万(小丝束9.77万吨,大丝束5.71万吨)。

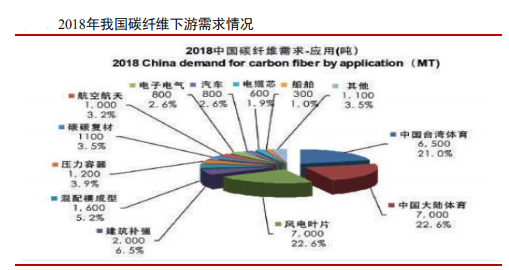

我国碳纤维需求量情况:10年增长了2.6倍,体育器材占需求的近一半2009-2018年,我国碳纤维需求量从8600吨增长到31000吨,10年增长了2.6倍。2018 年我国碳纤维需求量为3.10万吨,相对2017年增长32%,占全球碳纤维需求量的33.5%

进口量占我国碳纤维需求量的71% ,2018年我国碳纤维及制品需求量为3.10万吨,其中进口量2.20万吨,占比71%,国产碳纤维0.90万吨,占比29%。2018年我国碳纤维及中间市场的市场规模7.11亿美元,碳纤维均价22.9美元/千克, 其中国产碳纤维市场规模1.62亿美元,国产碳纤维均价为18美元/千克。

我国碳纤维供给情况:2018年我国碳纤维理论产能为2.68万吨,占全球碳纤维产能的17.3%。产能千吨以上的有8家、产能500-100吨的有4家、产能100-500吨的有5家、产能100吨以下的有2家,其中产能最大的为中复神鹰拥有6000吨/年的碳纤维产能。

2018年我国碳纤维销量只有9000吨,假设产销率100%,国内碳纤维产能利用率大概 33.6%。同样,假设产销率100%,2018年全球碳纤维产能利用率大概59.8%;去除我国,全球别的地方碳纤维产能利用率大概65.3%。碳纤维生产全过程流程长,工序多,技术和生产壁垒高是我国“有产能,无产量”的重要原因。

不同型号及不同应用领域的碳纤维价格差异巨大,碳纤维价格从每千克几十元到上千元不等,部分特种用途碳纤维价格甚至达到了每千克万元。比如T300级别的碳纤维,用于风电叶片(>24K)产品单价大概80元/千克左右,而用于军工领域(3K、6K)的产品单价却达到了1000-3000元/千克。原因是由于高品质小丝束纤维的工艺流程长、控制精度高、生产效率低,导致出品单位质量纤维的能耗成倍增长。另外,军工领域用碳纤维,有时候需要专线专用,使得生产所带来的成本更加高昂。

下游需求看,我国军用领域,三代机及四代机换装需求紧迫,新机型有望加速放量。我国军机用复材使用比较低,具有较大提升空间。民用领域,国产大飞机C919将于2021年正式交付,民用领域市场空间被打开。当前我国歼-7、歼-8 为主的老旧二代战机占比46%,三代机占比53%,而新型四代机战机占比1%。美军当前三代机占比85%,四代机占比15%。对比之下,我国存量战机中二代机占比仍处高位,换装需求较为紧迫。“十九大”报告中精确指出,到本世纪中叶把人民军队全面建成世界一流军队,当前我军战斗机数量1232 架,仅为美军战斗机总量的59%,所以我军新型号战机有望迎来进入加速放量阶段。

碳纤维产业链由上游碳纤维、中游碳纤维预浸料和下游碳纤维复合材料制件组成。上游企业主要有光威复材、中简科技,中游碳纤维预浸料企业有中航高科、下游碳纤维复合材料制作集中在西飞、沈飞等企业。上中下游企业交叉验证,行业景气度高。

根据年报,上游光威复材(碳纤维及织物)、中简科技2015-2019年业务收入复合增速分别为 20.86%、 14.37%,中游中航高科营收复合增速为15.62%,下游主机厂看,以 J-20、Z-20、Y-20 等为代表的新机型逐步量产,其复合材料占比较原有机型均有较大程度的提高。

公司作为国内碳纤维领域有突出贡献的公司,军品订单稳定增长,碳梁业务助力业绩新增长,受益于军用装备的升级换代,传统碳纤维及织物业务有望继续稳定增长。

深入军品领域,公司碳纤维有望持续高增长2020年量产产品合同金额为9.98亿元(含增值税金额),较2019年度履行的合同金额,同比增长24%左右。随着航空航天和军用碳纤维需求量持续不断的增加,公司产品在国内军用市场占有率超过70%,T300级碳纤维已稳定供货十余年,公司作为国内唯一供应商的T800级产品也已小批量验证应用。近年来公司碳纤维及织物工艺水准不断升级,小丝束T300良品率达95%以上,未来有望持续受益于军品订单增长,碳纤维及织物营收/净利润保持稳定增长态势。

公司民品业务与VESTAS深度合作,风电碳梁将持续带动业绩增长公司碳梁产品约VESTAS采购额的20%,2019年碳梁生产线条,为增强碳梁业务竞争力,公司2019年与包头市政府、VESTAS签署《万吨级碳纤维产业园项目入园协议》,项目进一步拓展碳纤维及其复合材料在民品领域的开发和应用。项目总投资20亿元,分三期建设:一期投资约5亿元,2-3年内建设一条2000吨/年碳纤维生产线,三期投产后年产总量达10000吨。届时市场占有率有望随产能扩大而提升,目前包头项目进展顺利,为未来碳梁业务奠定持续增长基础。

公司与客户签订价值26465.8万元的碳纤维、碳纤维织物订单,合同履行期限为自签订日起12个月。订单总金额占最近一个会计年度经审计的营业收入的112.88%,该合同的履行将对公司业绩将产生积极影响。

公司在手订单充沛,2019年公司业绩增长受制于产能瓶颈。依据公司2019年年报,公司生产的高性能碳纤维主要为ZT7系列(高于T700级)碳纤维,产能100吨,2019年度实际产量90.61吨,实际销量79.86吨,产销率88.14%,产能利用率90.61%;与主要客户签订金额为34,369.36万元的《产品订货合同》,年内公司实际履行订单22,390.58万元,占订单总量的65.15%,其余还没完成订单正在履行。叠加本次披露大额订单,公司在手订单约在3亿左右。返回搜狐,查看更加多